2025年度の税制改正で決定されるといわれる16〜18歳の扶養控除の見直しについて<President’s Report vol.24>

株式会社ビズアップ総研 代表取締役

吉岡 高広

いつも弊社サービスをご利用いただき、誠にありがとうございます。

今回は、2025年度の税制改正で決定されるといわれる16〜18歳の扶養控除の見直しについてお話したいと思います。

そもそも扶養控除とは、納税者に所得税法上の控除対象扶養親族となる人がいる場合に受けられる所得控除です。

扶養親族の年齢や同居の有無などにより、38万円から63万円の控除を受けられます。

扶養控除を巡っては、2025年度税制改正で見直しされる予定です。見直しの直接的な要因は児童手当の拡充です。

所得制限の撤廃や高校生年代までの支給期間の延長といった児童手当の拡充が2024年10月分から実施されたことを受け、15歳以下の取り扱いとのバランスを調整するため、扶養控除が縮小されることになりました。

具体的な扶養控除の見直しについては、所得税の控除額が年間38万円から25万円、住民税の控除額が年間33万円から12万円に減額される予定です。

所得税は2026年分、住民税は2027年度分から適用されます。扶養控除額の変更点を表にまとめると、次のとおりです。

| 引き下げ案 | |

|---|---|

| 所得税の控除額 | 年間38万円 ⇒ 年間25万円 |

| 住民税の控除額 | 年間33万円 ⇒ 年間12万円 |

扶養控除は、所得税額や住民税額を算出するための課税所得金額を計算するときに用います。会社員の場合、年収から基礎控除や給与所得控除などとあわせて、扶養控除も差し引かれる仕組みです。

こうした扶養控除の仕組みを踏まえると、扶養控除の減額によって、16〜18歳の扶養親族を持つ会社員はその分課税所得金額が増え、所得税額や住民税が上がることが一般的に考えられます。

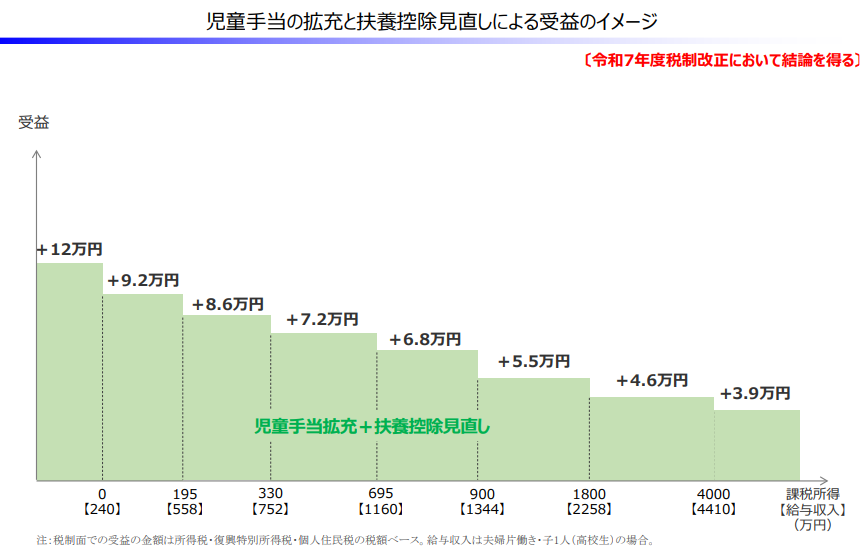

しかし、政府は「控除の縮小に伴う税負担の増加は年間12万円を受け取れる児童手当を下回り、実質的な手取りは増える見込み」としています。たとえば、夫婦のどちらか片方が働いており、高校生の子どもが1人いる家族の場合、年収が240万円程度までの人では所得税が非課税のため、児童手当分の12万円、手取りが増えます。

また、年収が560万円程度で課税所得が195万円までの人は手取りが9.2万円増える計算です。

このように、今回の16〜18歳の扶養控除の見直しは、対象のかたにとっては税制上の恩恵が比較的大きいと考えられます。ただし、その恩恵を受けるためには、児童手当の支給が前提ですので、市区町村への児童手当の認定請求を忘れないようにしましょう。

当社では今後も、会計・税務のコンテンツや最新情報を提供して参りますので、

是非、ご活用いただければと思います。

今後も変わらぬご愛顧を賜りますよう、よろしくお願い申し上げます。