さらなる民間企業の脱炭素化投資の促進につながるとされる「カーボンニュートラルに向けた投資促進税制」の拡充と延長について<President’s Report vol.20>

株式会社ビズアップ総研 代表取締役

吉岡 高広

いつも弊社サービスをご利用いただき、誠にありがとうございます。

今回は、さらなる民間企業の脱炭素化投資の促進につながるとされる

「カーボンニュートラルに向けた投資促進税制」の拡充と延長についてお話したいと思います。

カーボンニュートラル(CN)投資促進税制は、経済産業省所管の産業競争力強化法に基づき、生産工程の脱炭素化と付加価値向上を両立する設備を導入した企業に対し、税額控除か、特別償却を措置する制度で、2021年度税制改正で創設されました。CN投資促進税制の対象は、業種・資本金規模を問わず、青色申告書を提出する個人・法人です。これらの個人・法人は主務大臣の認定を受けたエネルギー利用環境負荷低減事業適応計画に従って行う取り組みに必要な設備を導入すれば、適用を受けることができます。

ここでいう「設備」とは、設備を導入した工場や店舗などの事業所の炭素生産性(より二酸化炭素を排出せずに収益を上げていくことを評価する指標。「付加価値額÷エネルギー起源二酸化炭素排出量」で計算します。)を設備の導入前後で1%以上向上させる効果を持つ「生産工程効率化等設備」のことです。

具体的には、炭素生産性の高い向上効果を持つ「機械装置」「器具備品」「建物附属設備」「構築物」「車両(国土交通大臣が定める鉄道車両に限る。)」を指します。

2023年度までは大きな脱炭素化効果を持つ「化合物パワー半導体」や「燃料電池」といった製品の生産設備(需要開拓商品生産設備)も、CN投資促進税制の対象設備でした。しかし、税制改正に伴い、需要開拓商品生産設備にかかる税制措置は2024年度から廃止となりました。

CN投資促進税制はもともと2023年度までの3年間の時限措置でした。しかし、2050年までに温室効果ガスの排出を全体としてゼロにする政府目標の「2050年カーボンニュートラル」の実現に向けては民間企業による脱炭素化投資のさらなる加速が不可欠であるとの方針から、2024年度税制改正に伴って、3年間延長されたうえで、税制の拡充が実施されることになりました。

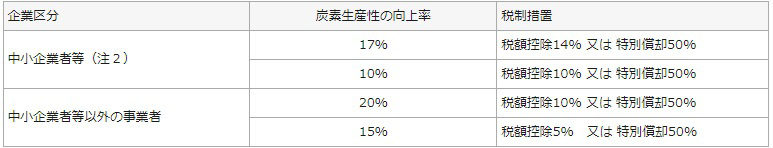

税制の拡充での大きな変化は、中小企業者と中小企業者以外の事業者に分かれた2つの企業区分の追加と中小企業者を対象にした最大税額控除率の引き上げです。これらの拡充により、措置内容は次のようになりました。

(注2)中小企業者等とは、租税特別措置法第10条の5の6第9項第1号に規定する中小事業者又は同法第42条の12の7第6項第1号に規定する中小企業者をいいます。

出典:経済産業省(炭素生産性の相当程度の向上と措置内容)

カーボンニュートラルに積極的に取り組む中小企業者については最大税額控除率が14%(以前は10%)になるので、より高い税制優遇を受けられる可能性が高まります。

ただし、事業適応計画の認定要件のうち、事業所の炭素生産性向上率にかかる要件が大幅に引き上げられる点に注意が必要です。

具体的には、2024年度税制改正前は「3年以内に7%または10%以上向上」だったのに対し、拡充により「3年以内に15%以上(中小企業者の場合は10%以上)」となります。

つまり、事業適応計画が認定される難易度が上がるので、より積極的な取り組みが必要になるでしょう。いずれにせよ、事業適応計画の認定を希望する場合、計画開始時期から、約2カ月程度前に担当業種を所管している省庁への事前相談が必要です。

事前相談は経済産業省をはじめとする9省庁が受け付けています。自社の業種分類を調べたうえで、相談窓口に問い合わせるとよいでしょう。

当社では今後も、会計・税務のコンテンツや最新情報を提供して参りますので、

是非、ご活用いただければと思います。

今後も変わらぬご愛顧を賜りますよう、よろしくお願い申し上げます。