住民税の定額減税について<President’s Report vol.12>

株式会社ビズアップ総研 代表取締役

吉岡 高広

皆さまこんにちは、

株式会社ビズアップ総研の代表取締役 吉岡高広です。

いつも弊社サービスをご利用いただき、誠にありがとうございます。

今回は、政府の総合経済対策として6月から実施される住民税の定額減税についてお話したいと思います。

今回の定額減税は2024年4月1日に施行された「令和6年度税制改正法」に含まれる制度でもあり、1998年以来26年ぶりに実施されることになりました。納税者本人とその扶養者1人につき、所得税3万円、住民税1万円の合計4万円が24年の税金から控除されます。定額減税の対象者は、合計所得金額が1805万円以下(給与取得のみの場合は2000万円を超える人)の国内居住者です。

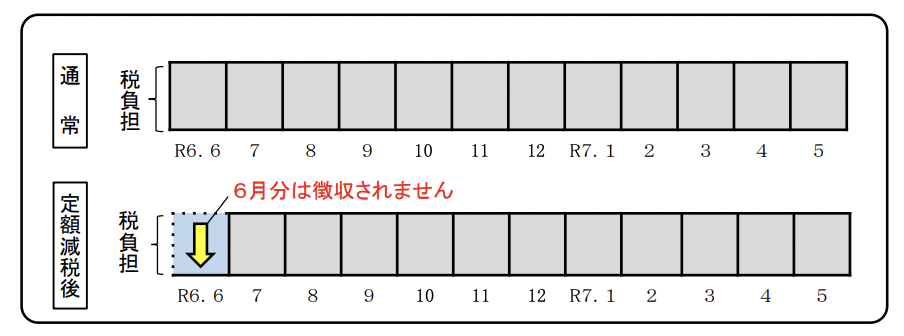

定額減税の実施方法は、所得の区分によって異なります。例えば、給与所得者は、24年6月分の税額が徴収されず、定額減税後の税額が24年7月分から25年5月分の間で11分割して徴収されます。

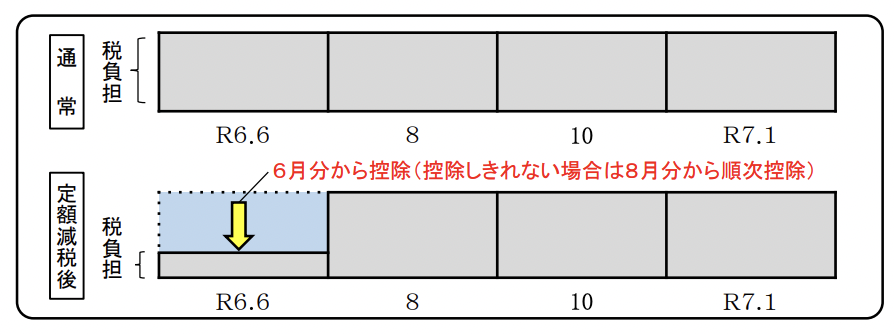

事業所得者は、2024年6月徴収分より控除され、6月分で控除しきれない場合は、8月以降も控除が継続されます。

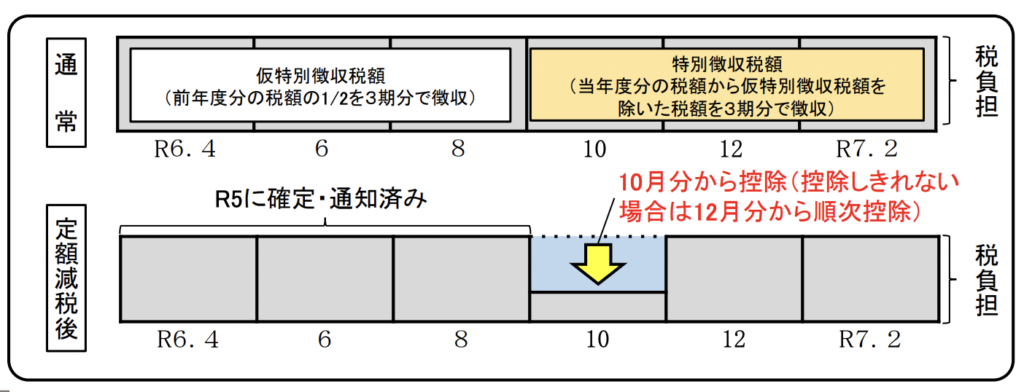

年金所得者は、24年10月分の特別徴収税額から控除され、10月分で控除しきれない場合は、12月分以降も控除が継続されます。

定額減税の対象者の中には、定額減税前の所得税額・個人住民税所得割額が少なく、定額減税しきれない方もいるかもしれません。そのような方に対しては、市区町村が定額減税しきれないと見込まれる差額を給付します。

定額減税や給付金は要件を満たせば誰でも適用されるため、事前の申請や手続きが不要です。しかし、給与所得を支払う企業の経理担当者や、企業から給与計算事務を委託される税理士・社労士の方々は、定額減税に備えて準備しなければなりません。

定額減税に際しては、月次の手続きである「月次減税事務」と、定額減税の額を踏まえた年末調整時の手続きである「年次減税事務」が給与計算事務に発生するためです。 前者の月次減税事務の関連では、基準日在職者(従業員などのうち「給与所得者の扶養控除等申告書」の提出があり、かつ給与や賞与の源泉徴収に税区分として甲欄が適用されている方)をもとに月次減税事務に対する控除対象者を確認する必要があります。なお、確認の過程で、基準日在職者ではない従業員(24年6月2日以後に転職してきた従業員など)は控除対象者から除外されるため、注意しなければなりません。

また、定額減税の各月での控除額は控除対象者によって異なります。したがって、給与計算事務の担当者は、各人別控除事績簿(月次減税事務で基準日在籍者の各人別の月次減税額や各月の控除額などを管理するために使用する書類)の法定化がされていませんが、フォーマットが国税庁で公開されているので、参考にして作成するとよいでしょう。

一方、後者の年次減税事務では、24年6月2日以後に入社した社員は月次減税事務の対象とならず、年次減税事務で初めて減税事務の対象となるなど、細かなルールがあります。国税庁の特設サイトで必要な情報を集めて、進めるとよいでしょう。

当社のe-JINZAIの動画コンテンツでも、住民税に関する情報をご用意していますので、 ぜひご活用いただければと思います。

今後も変わらぬご愛顧を賜りますよう、よろしくお願い申し上げます。