年末調整では“贈与税”もチェックしましょう!<税理士のヒヤリ・ハット体験談 第21回>

税理士法人 古田土会計 社員税理士

土田大輝

2021/12/24

第21回 年末調整では、“贈与税”もチェックしましょう!

皆さんは、お客様の年末調整はどこをチェックしていますか?

・配偶者を含めた人的控除の確認

・保険料控除などの確認

・住宅ローン控除の確認

・(一人別源泉徴収簿で)給与の支給金額の会社合計が会計と一致しているか

等々

色々なチェックポイントがあると思います。最近は特に人的控除が複雑になってきており、また家族のあり方が多様化していることから、一人一人の扶養控除証明書を拝見していて、手引きと睨めっこです。

今回のヒヤリハットでアラートをかけたいことは、実は年末調整のことではありません。年末調整をしていて気が付く”他の課税関係”のお話しです。

他の課税関係とは、贈与税のことです。

Ⅰ【保険の入口】保険料を支払うときの課税関係について

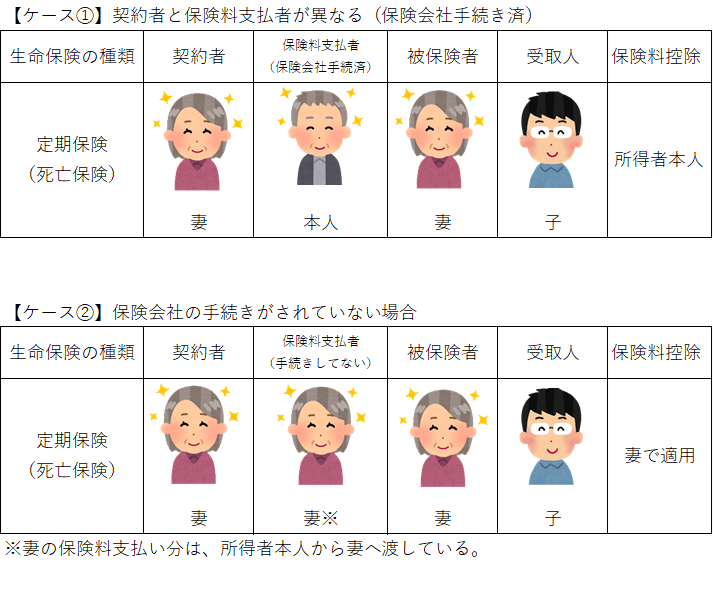

生命保険料控除証明書で所得者以外の家族が契約者となっているものを添付しているケースが、たまにあります。今回、次のようなケースで考えていきましょう。

まず確認することは、

「本当に所得者が支払ったものなのか」ですよね。

生命保険料控除は、所得者本人が“支払った”ものに限られることが大前提にあります。そうなりますと、契約者が一般的に保険料支払者になることが多いですが、保険会社の手続きによってその保険料支払者が契約者以外であることもあり、その場合には、実際に支払った人の控除対象になります。その確認をとるには、保険料支払者を何らかの形(通帳やクレジット明細の写し)で証明していただくことも、必要があれば踏み込んで確認しましょう。

ケース①では保険料の支払いは所得者本人ですから、この保険料控除は本人で適用されます。

では、ケース②のように保険会社への支払いは契約者(妻)のままで、その保険料相当の現金を所得者から妻へ渡していた場合は、どうでしょうか?この場合は保険料を保険会社に“支払った”妻の控除となります。

なおこの場合は、保険料相当額の現金贈与となります。年間110万円の基礎控除を超えた場合に贈与税の申告ということになろうかと思いますが、その契約の段階で全て贈与することとされていると税務署から認定されると、以前当コラムで指摘した一括贈与(そもそも最初からすべての保険料を払う前提なのだから、保険料総額をその契約時に贈与したとされる)の課税関係も視野に入れておかなければいけません。

Ⅱ【保険の出口】保険金受取ったときの課税関係について

これが保険の「入口」での課税関係で気を付けるところでした。

実は「出口」でも課税関係を検討しないといけません。

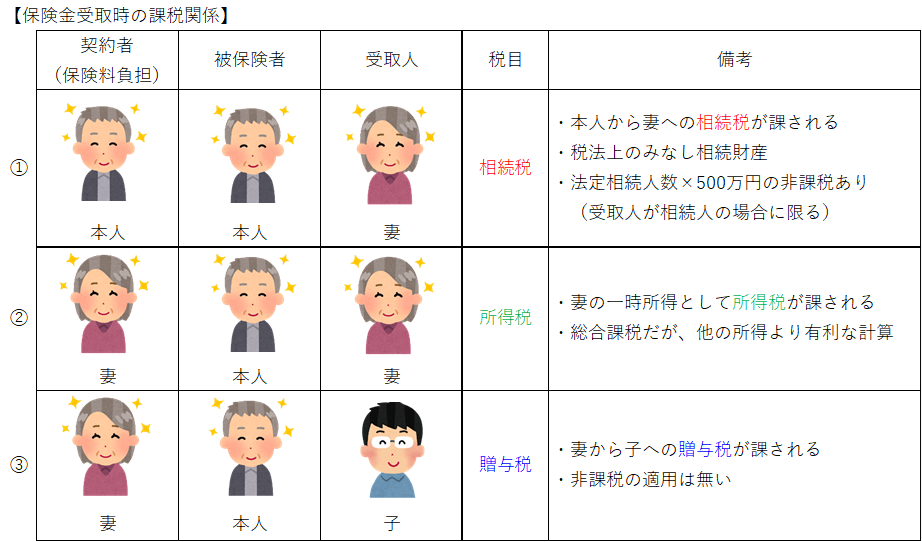

保険事故(このケースの場合、被保険者の死亡)が発生した場合に、その保険金を受取人(子)が受取ることとなりますが、その契約の負担者の別で、課税関係が異なっていきます。まず保険の負担者と受取人の違いによる異なる課税関係について、表で見てみましょう。

Ⅰのケース①保険会社の手続きで支払者変更をしているケースでは、この表の贈与税の課税関係となり、保険事故発生時に保険金を保険料負担者から贈与によって取得したものとされます。したがって、一般的に金額が大きくなる生命保険金を”贈与税”で課税されるため、税額が多額になることが多いです。それを未然に発見することができるのが、年末調整での生命保険料控除の申告状況だと思います。

年末調整では、その所得税の計算のほか、贈与税など他の税金についての課税関係も検討できます。私はこのような(契約者以外の控除証明書が添付されて)資料が提出された場合は、確認させていただいています。後々思わぬ大きな課税が降りかかってこないように。これもヒヤリハットの回避策の一つになります。

このコラムが掲載されることは、今年の年末調整業務はほぼ終了されていると思われますが、年明けからの確定申告業務において、この保険料支払者による課税関係ついて頭の片隅において業務をしていただけたら、筆者としてこの上ない喜びです。

今年も一年大変お世話になりました。コロナ下が続きますが、皆様のご健康をお祈り申し上げて、年末のご挨拶とさせていただきます。